日本市場におけるプログラマティック広告の本質的な課題とは―OpenXが最新動向調査を発表

アドエクスチェンジ大手のOpenXとExchangeWire.comが、日本及びアジア太平洋市場のプログラマティック広告市場の概況を示すレポートを発表した。本調査結果が浮き彫りにした日本市場の特異性について、OpenXの日本支社で日本におけるサービス全体を統括する目黒圭祐氏に話を聞いた。

(聞き手:ExchangeWire JAPAN 長野 雅俊)

媒体社は広告枠の価値を再定義しなくてはならない

―本調査を実施するに至った経緯をお聞かせください。

過去1、2年の間に、コロナ禍やCookie制限を始めとするプライバシー保護に関する規制など目まぐるしい動きがありました。北米や欧州が起点となることが多いプログラマティック広告市場において、日本やその他のアジア諸国がこうした変化にいかに対応しているかを正しく認識した上で、プログラマティック広告運用に関する今後の戦略や指針作りに役立てていただきたいとの思いを持って調査を実施した次第です。

―本調査では、プログラマティック広告を通じた収益を拡大させた媒体社が多くあると報告されています。一方でプレミアムな純広告が割安なプログラマティック広告に置き換わることで値崩れが起き、全体的な収益は下がっている可能性はないですか。

一般論として、純広告枠が減り、プログラマティック広告枠が増えています。ただし、全ての純広告が高いから売れなくなり、プログラマティック広告が安いから買われているとは思いません。広告主は、たとえ広告料金が高くとも、然るべき広告効果があれば出稿するからです。実際に純広告よりも高い値付けで成立しているオープン・オークション取引はたくさんあります。純広告とプログラマティック広告を共存させることで、収益をさらに伸ばすことが可能です。

つまり媒体社の課題は値付けではない。デジタルテクノロジーの発展を受けて、精緻なマーケティングを行えるようになったにも関わらず、純広告では「効果測定ができない」または「マーケターのKPIを達成し得る手段となっていない」ことこそが問題なのだと思います。

―広告の買い方が変化しているにも関わらず、売り方が変わっていないということですか。

多くの媒体社は、依然として広告枠を販売しています。つまり、どのページのどの位置にどれくらいの大きさでどのように広告を表示するかを販売先に対して案内しているのです。

しかしながら、広告主、広告代理店、DSPといったバイサイドが実際に買い付けているのは、その広告枠の先にいるユーザーです。それらのユーザーは、どんなことに興味を持って、どれほどの購買力があり、自社商品・サービスの優良顧客となる確率はどれほどなのか。こうした要望に応えるために必要なオーディエンスデータを整備している媒体社は、日本市場においてはまだ圧倒的に少ないというのが現状です。

また北米市場においては、PMPとオープン・オークションの比率がほぼ同じになりつつあります。一方の日本市場ではPMPはいまだ稀有な存在です。バイサイドの需要や課題を踏まえた広告商品づくりという点においては、日本はだいぶ遅れているとの印象を持っています。

IDソリューションが媒体社に与える影響

―本調査では、IDFAとサードパーティーCookieの廃止または制限に向けた動きに対する懸念の大きさも明らかになりました。どのような対応策が考えられますか。

当社を含むいくつかのテクノロジーベンダーがIDソリューションの開発と推進に取り組んでいます。元々は、いわゆるウォールドガーデンが様々なデータの囲い込みを行う中で、オープンウェブにおいても、ファーストパーティーデータを利用することでより精緻なオーディエンスターゲティングを実現することを目的として始まった取り組みです。ところがIDFAやサードパーティーCookieの利用制限に向けた動きが加速化したことを受けて、Cookieの代替ソリューションとして注目されるようになりました。

例えばCookieであれば、一人のユーザーがPC、タブレット、スマートフォンという3つの端末でそれぞれ別のブラウザを通じて一つのウェブサイトを閲覧すると、3ユーザーとして認識される可能性があります。これがIDソリューションを用いれば、1ユーザーとして正確に把握できるわけです。

仮にこのままCookieが利用できなくなったとすると、同じPCとブラウザを用いて異なる時間に5回にわたり同じページを閲覧したユーザーを5ユーザーとして認識してしまう可能性があります。すると、100ユーザーに対して広告を配信したつもりが、実は20ユーザーにしか届いていなかったという状況になりかねません。そこで、広告効果をCookieと同等またはそれ以上に高め得る手段としてIDソリューションが注目を集めているのです。

―「1ユーザーに対して5回の広告表示を必要としていたものが、正確に計測することで1回の広告表示で済む」のであれば、媒体社の広告収益は減るのではないでしょうか。

繰り返しますが、マーケターは自社の顧客となり得るユーザーを安く買い叩きたいわけではありません。そのユーザーに見合った金額で買いたいと考えているだけです。広告主が無駄なお金を使わずに済むようになれば、むしろ広告単価は上昇します。

媒体社にとって新たな課題が生じるとすれば、IDソリューションを通じてユーザー数を正確に把握できるようになれば、ユニークユーザーの質や量の重要性がより顕在化するということです。これまでPVや広告表示回数の多さを売りにしていた媒体への評価が変わるかもしれません。

―Cookieの代替技術としては、コンテキスト・ターゲティングも注目されています。

IDソリューションのデメリットを挙げるとするならば、その多くがメールアドレスに基づき名寄せをしているということです。つまり、法律によってメールアドレスを保護すべき個人情報として定めている国では機能しません。そうした国々では、コンテキスト・ターゲティングの相対的な利便性が高まるはずです。

またコンテンツ内容と親和性のある広告が表示されるというコンテキスト・ターゲティングの仕組みは、広告主と媒体社の双方に納得感と安心感を与えます。万人にとって分かりやすいがゆえに、売りやすい広告商品だと言えるでしょう。

ただ最終的に求められるのはやはり広告効果です。いずれのターゲティング技術がより有効であるかは、実際に広告配信を行った上で各広告主が判断を下すことになります。

―各社提供のIDソリューション間での違いはありますか。

正直なところ、IDソリューション自体の機能や思想は近しいものが多いです。IDソリューションベンダー各社はそれぞれのIDソリューションを通じてどのようなデマンドソースとつながっているか、独自のデータソースを付与し、プログラマティック広告での取引において広告主が求める広告効果に貢献できるかで差別化を図ることになると思います。

日本でSPOが本格化するのはこれから

―本調査結果を通じて、媒体社の多くが取引を行うヘッダービディング事業者を限定する傾向が強まっていることが分かりました。どのような背景があると考えますか。

市場をほぼ独占するアドサーバーに対してオークションプレッシャーをかけることができるヘッダービディングは、サプライサイドにおける革新的なソリューションと言えます。だからこそ、市場にこれだけの規模で浸透したのでしょう。

ただし、ヘッダービディングの普及によるトラフィック急増への反発として、今度はサプライパス最適化(SPO)が進行しました。例えば1ユーザーが5個の広告枠に接すると広告表示リクエストは5回行われます。そこに3つのラッパーソリューション(複数のヘッダービディングをまとめたもの)を導入すると、広告リクエスト数はさらに3倍。各ラッパーソリューション内に10のヘッダービディング企業が含まれているとまたさらに10倍で、一人のユーザーに対してDSPが受け取る広告リクエスト数は総計150回にも達します。

つまりDSPにとっては、リーチできるユーザー数は変わらないのに、膨大なトラフィックに耐え得るインフラの維持費だけが爆発的に増加したのです。その結果、DSPは広告リクエストが流れるパスを厳しく選別するようになりました。すると媒体社も、使われることのなくなったパスにつながるヘッダービディングを削らざるを得ない。これが世界で進行中のSPOの実態です。ただし、日本ではまだ始まったばかり。本格的なSPOの動きはこれからです。

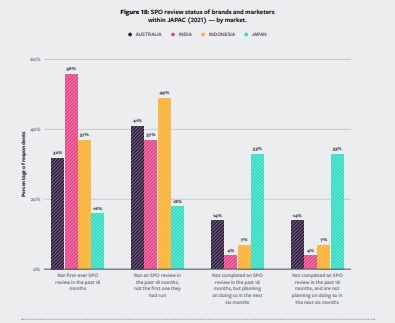

本調査では84%の広告主、または代理店が過去18カ月以内にSPOに関して見直しを行い、また向こう6カ月以内に実施する計画があると言っています。セルサイドはバイサイドの動きも把握しておきたいところです。

日本市場ではサプライパス最適化の浸透率がまだ極めて低い

―SPOが進むと、どのような変化が起きると思いますか。

とりわけブラウザ上でオークションを実行するヘッダービディング技術においては、ビッダー(ヘッダービディングに参加している広告配信企業)のパフォーマンスは向上します。

例えばChromeのブラウザ上にて同時並行で処理できるライブラリの数はせいぜい7か8つ。10、20単位のビッダーを同時に競争させることは不可能です。SPOが進んで処理可能な数だけに絞り込むことで、ヘッダービディングが本来目指していた公平なオークションが実現する環境が整います。

またSPOが進むと、流通の透明性やアドフラウドの防止への意識が高まります。プラトフォームには、より品質、信頼性の高さが求められることとなるでしょう。

―本調査結果によると、オープンソースのヘッダービディングであるPrebidの利用率が高まっているようですね。

とりわけ日本市場ではPrebidの導入率が高い。ヘッダービディングを導入していてPrebidを使っていない媒体社はないのではと思うぐらいの規模です。その背景としては、Prebid.orgのボードメンバーであるグローバルのプラットフォームだけでなく、メディアレップやパブリッシャートレーディングデスクといった、日本市場に特有の再販事業者の存在の大きさが挙げられます。これらの再販事業者がPrebidを担ぎ、きめ細かい運用サポートとともにサービス提供したことが大きく貢献しているのではないでしょうか。

プログラマティック広告の優位性とは

―本調査結果が提示する各国の特徴的な傾向について気になる点はありますか。

率直に申し上げると、まず日本市場の動きが遅い。北米や欧州だけでなく、他のアジア諸国と比べても遅れていると思います。アドフラウドやSPOといった課題をかなり早い段階で認識しているにも関わらず、その対策の実施段階で二の足を踏んでしまう。アーリーアダプターの数が少ないのでしょう。実行に必要な根拠やデータを私たちベンダー側が十分に提供できていないのかもしれません。

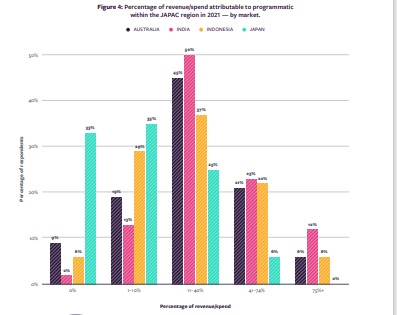

またプログラマティック広告に対するマーケターの支出が低いことも気になります。北米や欧州ではデジタル広告支出全体の8、9割を占めることも決して珍しくないですが、日本では3~5割程度。ウォールドガーデンと呼ばれる大手プラットフォームに出稿すれば日本国内のターゲットをほぼカバーできると考えているからではないでしょうか。

他のアジア地域との比較においても日本のプログラマティック支出割合は低い

プログラマティック広告の優位性を正しく理解している媒体社も少ないと思います。当社を含むオープンウェブ向けのソリューションやサービスを用いれば、どの広告主または広告代理店がいくらで広告枠ないしユーザーを購入しているかを把握することができ、それらを純広告の商品設計に活かすことができるはずなのです。

―広告主側の需要を踏まえた広告販売ができるということですね。

世の中全体としては、まず消費者の需要を捉え、それに見合った商品開発を行い、在庫を整えていくという流れが一般的です。ところが、オンライン広告業界はまず「広告を買う」という行為が優先され、商品設計はないがしろになりがちという奇妙な構造となっています。

このような市場の歪みを正すべく、当社はデマンド側とサプライ側の距離を埋めるテクノロジーパートナーでありたいと考えています。プログラマティック広告市場で媒体社の皆様により良い成果をあげて頂けるよう、当社を「社内データベンダー」と位置づけて使い倒していただけたら本望です。

Exchangeアンケート調査インタビュークッキーレスレポート媒体社

ABOUT 長野 雅俊

ExchangeWireJAPAN 副編集長

ウェストミンスター大学大学院ジャーナリズム学科修士課程修了。 ロンドンを拠点とする在欧邦人向けメディアの編集長を経て、2016年に調査・コンサルティング会社シード・プランニングに入社。 日本や東南アジアを中心としたデジタル広告市場の調査などを担当している。