デジタルマーケティング企業の東南アジア進出 AtoZ-第3回:進出すべきホットな国・地域を見極めるための観点その3「顧客単価」 |WireColumn

by on 2018年1月25日 in ニュース

マーケティングソフトウェアの開発などを手掛け、海外にも3拠点に展開しているエフ・コードの海外担当執行役員・島田裕一が執筆する本連載では、デジタルマーケティング企業が海外進出する際のポイントについて、東南アジア進出を中心に解説していきます。なお、本シリーズの見解は筆者の経験則に客観的なデータを交えて論じたものであり、不十分な点・異なる見解のご指摘など読者の皆様からいただければ幸いです。

第3回となる今回は、前回の「市場規模」に続き、進出先の国・地域を選ぶ際に重視すべき3軸の最後のひとつ「顧客単価」についてご説明します。

顧客単価はなぜ、どのように重要か

3つ目の軸となるほど「顧客単価」が重要なのはなぜでしょうか。それは、顧客単価とは事業が継続すればするほどボディーブローのように効いてくる数値だからです。

商材にもよりますが、基本的に事業の売上は「顧客数×顧客単価」で決まります。前者の顧客数については、たとえば広く良質なネットワークを持つ優秀な営業担当者がいるなら、一定程度伸ばすことができるでしょう。しかしそこにも限界はあり、頼りきりではいけません。掛け算の相手である顧客単価を同時に重視することは不可欠なのです。

すなわち、あえて単純化した表現をするなら「売りやすいからと単価の低い国で売り続ける」より「売りにくくても単価の高い国で売り続ける」ほうがよい場合があるということです。前述のような優秀な営業担当者の能力は、「単価の高い顧客への販売活動」にこそ発揮してもらうべきと考えます。

顧客単価が高ければ、当然その獲得にかけられるマーケティングコストも高くなるため、より優秀で給料の高いメンバーを雇用することができます。さらに、広告宣伝などにも注力してより積極的に獲得を行うこともできます。しかし顧客単価が低ければ、それらの予算捻出も困難になるでしょう。

顧客単価の決定要因

ところで、この顧客単価(※ここでは特に「顧客単価」=BtoB取引におけるクライアントの発注額として考えます)の決定要因はどこに見出せるのでしょうか。これは各国の「物価」「一人あたり所得」「一人あたりGDP」「現地プレイヤーの寡占状況」など多岐に渡り、それぞれを考え合わせる必要があります。

たとえばシンガポールは一人あたりGDP値が日本より高く、物価も給与も高い国であり、他国と比べて顧客単価も高く設定できます。一方、タイはそれぞれの数値が低いのでシンガポールに比べると顧客単価は低くなります。

インドネシアのようなケースには注意が必要です。一人あたりGDPも所得も少なく物価も低いため、顧客単価も低そうな印象を受けるかもしれませんが、それは誤りです。そもそもの人口規模が約2億7千万人(※)と非常に大きいことに加え、インドネシアでは各業界でシェアを取っている大手プレイヤーへのVCによる投資が非常に活発であり、それら企業が各カテゴリにおいて寡占状態となっています。したがってプレイヤーの絶対数が市場規模の割に少なく、一定以上の規模のプレイヤーの顧客単価は高くなっているのです。

3軸を掛け算して比較する

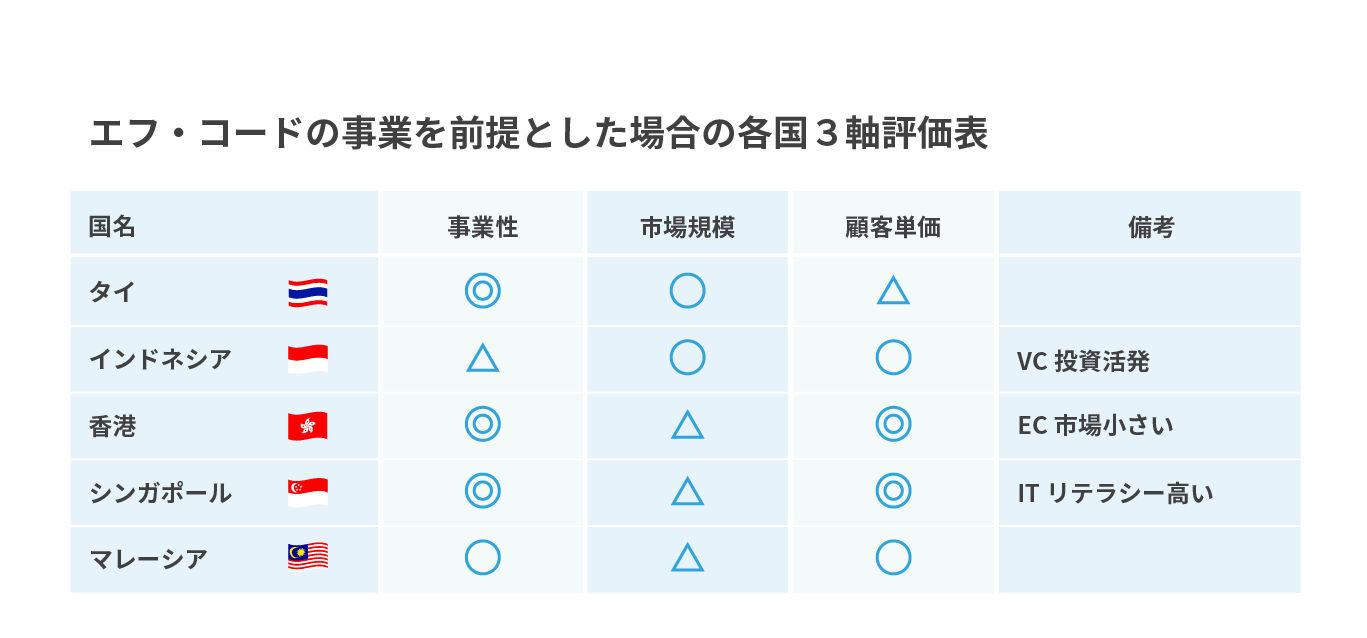

ここまで3記事にわたり、「事業性」「市場規模」「顧客単価」についてご説明してきました。これら3軸を掛け算することでどの国への進出が自社にとってもっとも有益かを考えるのが、海外進出にあたっての経営者の最初の仕事です。すなわち、「期待される売り上げ高」を「想定される各国の顧客単価」で割り、算出されたその顧客数が「期待される期間」で獲得可能かという判断です。

たとえばシンガポールは、事業性の面では進出しやすいのですが、人件費が非常に高い点に注意が必要です。そして顧客単価が非常に高い反面、500万人という人口規模も手伝い、Web広告市場が小さいという特徴があります。対して6000万人の人口を抱えるタイは、顧客単価はシンガポールに比して低いながら、市場規模が大きくなります。

インドネシアの場合、最低資本金として約3000万円、場合によっては7000万円超が必要となる外資規制があります。そのうえムスリムの国であり、現地人材へのマネジメントにおいて日本との習慣の違いなどに特に注意する必要があります。さらに日本から飛行機で8時間という物理的な距離の要因もあります。

このように、事業性の面ではインドネシア進出の難易度が低いとは決して言えません。しかしながら、市場の大きさ、デジタル広告市場も東南アジアでは大きい部類である、顧客単価も高くなっているといったメリットもまた大きいのです。

出典:エフ・コード

当社エフ・コードの例を挙げさせていただければ、タイ・香港・インドネシアそれぞれ、進出にあたって重視した軸は異なっています。

第1回の記事で述べたように、タイ進出にあたり重視したのは「事業性」です。進出している日系企業が5444社(※)以上とASEAN最大であり、しかも他のASEAN諸国と比べてもサービス業が多くなっています。加えて治安も比較的よく、仏教国であるため日本との親和性を高く見積もれます。さらに教育水準が高く、優秀な人材の獲得が比較的容易です。そのうえスマホを中心にインターネット普及率高く、これらを重視しての決断でした。

※出典:https://www.jetro.go.jp/ext_images/_Reports/01/762117c2abed4a1c/20170074_summary.pdf

(![]() PDF)

PDF)

香港進出において大きかったのは「顧客単価」の要因です。市場規模は小さいものの会社設立がしやすく、かつ他のアジアの国と比べても物価が高いため顧客単価が高くとれる点を重視しました。また、域内の交通の利便性も高くビジネス環境も整っていて、大所帯の事業にしなくても一定のシェアをとれるだろう、という見込みもありました。

そしてインドネシアでは、「市場規模」および「顧客単価」に着目しました。巨大な人口規模に約100兆円というGDP、そしてデジタル広告市場も約428億円(※)というASEAN屈指の市場規模を誇ります。前述のように高い顧客単価も見込めるため、進出を決定しました。

※出典:https://www.emarketer.com/public_media/docs/SEAsia_Final2.pdf (![]() PDF)

PDF)

(1ドル112円で換算)

今振り返ってみれば、各拠点に3軸をバランスよく振り分けていると感じます。ただし、初の海外拠点であるバンコクでさえ、まだ進出から1年と少ししか経過していません。どの軸に基づいた選択の結果が当社の商材に合っているのかはいまだ模索中であり、成功体験が蓄積したタイミングで改めて読者の皆様にお伝えしたいと考えています。

ABOUT 島田 裕一

株式会社エフ・コード

海外担当執行役員

アウンコンサルティング株式会社を経て、2016年に株式会社エフ・コードに海外担当執行役員として参画。前職では検索エンジンマーケティング(SEM)コンサルタントとしてキャリアを積んだのち、海外事業統括責任者として台湾、香港、タイ、シンガポール全拠点のマネージングダイレクターを兼任。大手企業のグローバルマーケティング活動を支援。

エフ・コードではタイ法人を皮切りに、香港法人、ジャカルタ拠点を開設し、デジタルマーケティングの効果を最大化させるマーケティングソフトウェアを現地企業および日系企業に提供。